目前进入中国市场的国际机器视觉企业和中国本土的机器视觉企业(不包括代理商)都已超越200家,产品代理商超过300家,专业的机器视觉系统集成商超过70家,覆盖全产业链各端,且中国工业视觉公司数(不包括代理商)目前每年保持20%左右的数量增加。尽管公司数呈增长态势,但从总体竞争格局来看,国外大多数工业视觉制造商具备从核心软硬件到系统集成的产业链优势,中高端市场几乎全部由国外具有深厚行业背景的品牌产品垄断,拥有较为稳定的市场占有率和利润水准。中国制造商多集中在技术上的含金量和价值量都相比来说较低机器视觉系统集成及设备组装上,且企业规模和集中度也相比来说较低。GGII的调研显示,中国工业视觉前20公司营收约占中国整体市场规模37%左右,国内尚未出现有主导地位的龙头企业。

底层开发是工业视觉价值量最高的部分,核心软硬件成本占据工业视觉总成本80%。在底层开发方面,尤其是在工业镜头、工业相机、底层软件系统等技术壁垒高,利润率高的部分,康耐视和基恩士等国外企业有着深厚的研发背景,具备核心软硬件的技术优势,抢占绝大部分市场,且毛利率较高,基恩士的毛利率近几年毛利率可达50%以上,也普遍享有20%-30%的高净利。

在光源和图像采集卡领域我国企业价格和规模生产优势显著,但市场容量比较小。鉴于工业视觉行业大有可为,国内厂商也试图采用多种路径进入底层开发市场对国外产品做替代,例如从安防等视觉相关行业向工业领域渗透、从光源等低价值硬件向高价值硬件布局、从中下游代理和系统集成向上游核心零部件延伸等。

国外较大的光源厂商有日本CCS和美国Ai等,由于国内的厂商在整个领域进入较早,行业技术门槛相比来说较低且具有性价比优势,光源成为中国工业视觉产业链中国产化最为充分的一环。整体来看光源产业市场竞争还是相对激烈,企业利润率较低,还没有专门从事光源生产的挂牌企业。工业视觉光源厂家主要坐落在华南地区的东莞、深圳,也有不少企业分布在江浙沪和北京。东莞的OPT(奥普特)是国内市场占有率最大的生产商,拥有38大系列标准光源产品和100000种型号非标光源,并将业务延伸至系统集成服务和其他核心零部件的研发。其他出货量较大的企业包括东莞的沃德普、上海的纬朗光电等。

国产镜头在在光学指标上随已经具备一定竞争力,但也仅低端市场的应用相对比较成熟。目前中国工业镜头市场的国外品牌有德国施耐德、Linos、美国Navitar、意大利Opto、日本CBC Computar、KOWA等,大多是老牌镜头厂商,技术积累雄厚,品牌影响力较大,在高端市场优势仍较大。但国内厂商在工业镜头领域发展迅速,大多体量比较小,走高性价比路线,布局中低端市场,如东莞普密斯。但也已经有一些企业可提供全系列工业镜头,涉足高端产品,如深圳东正光学、昆山慕藤光等,东正光学的线扫系列镜头已应用华为、比亚迪、富士康的生产检测当中。从技术来看,国内厂商的镜头制作流程与工艺虽然和国外老牌厂商相比还有差距,但已经能够很好的满足工业视觉系统的基本需要,品牌知名度和市场信任度或成为国产镜头需要攻克的难点。

工业相机主要依赖进口,以欧美品牌为主,如瑞士Baumer、德国Basler、德国AVT、加拿大PointGrey等。国外品牌由于布局早,在近年国内工业相机需求量开始上涨下率先收益。国内厂商也在一些关键技术上取得突破,如大恒图像、海康威视和大华股份等。大恒图像是大恒科技间接控股子公司,主要是做代理业务,但也注重自主研发,已有自己的工业相机系列。海康威视和大华股份两家企业自身在安防监控以及图像处理领域有深厚的积累,依托自身在软件、算法、硬件、结构和测试等方面的研发优势,布局工业相机市场,已经获得一定的知名度。海康威视定位提供工业视觉全套解决方案,2015年发布国内首款工业立体相机和工业面阵相机;大华股份定位核心零部件(主要为工业相机)提供商,2017年旗下子公司华睿科技与英特尔联合再次发布大面阵相机、AI智能工业相机等新品。工业相机技术门槛较高,研发需要投入巨大的人力、财力,国内小产商难以和国际知名品牌竞争,但具有有关技术背景和充裕现金流的安防龙头积极布局工业相机这类路径值得关注。

我国企业在图像采集卡领域发展得比较早,许多企业是从模拟图像采集卡做起进入视觉行业的,因此目前在技术上已经几乎不存在瓶颈,发展较为完善和成熟。但图像采集卡价值量也相比来说较低,国内单独做采集卡的厂商很少,通常有推出相关图像处理软件。图像采集卡也已经不是基于PC的视觉系统所必须的零部件。从2010年开始,大量工业数字相机的出现,图像采集卡的市场被迅速替代,尽管对图像质量和数据传输有高要求的应用仍需要图像采集卡,但整体市场规模不大。

工业视觉当前的比较流行的开发模式是“软件平台+视觉开发包”,开发包是基于软件平台对常用各种图像处理算法进行了封装,软件工程师可以直接调用封装好的算法实现各种复杂的图像处理功能,降低二次开发难度和工作量。使用最为广泛的软件平台有VC、C#、LabVIEW等,比较知名的视觉包有德国MVTech旗下的Halcon,工业视觉巨头康耐视旗下的VisionPro等。

视觉开发包的竞争优势取决于稳定性和易用性,在稳定性上我国软件已达到较高水准,而在易用性上国内软件厂商对国情较为了解,相对国外产品能够发挥服务优势且价格较低而容易被本土中小集成厂商接受,只是在可实现功能上还不够全面。几年前国内由于版权保护意识不强,软件厂商面临盗版困局,相关企业和产品较少,如今由于版权保护情况好转,且工业视觉市场潜力较大,一些公司也推出具有价格上的优势的工业视觉软件产品,如深圳创科视觉的CKVision软件包能兼容多种采集卡,在国内自动化设备特别是批量设备上得到普遍使用。

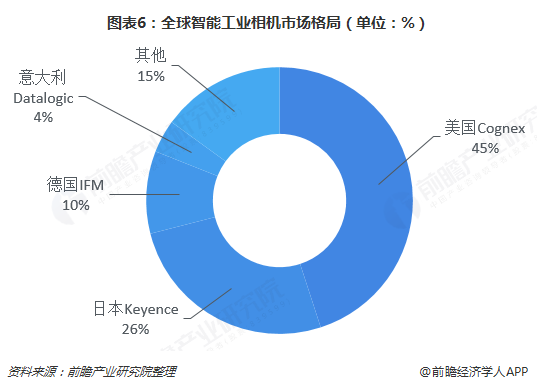

从全球市场来看,智能相机市场的集中度远高于板卡式相机市场,率先布局智能相机的康耐视和基恩士目前市场占比总计已超过70%,而板卡式相机前八大企业的市场占有率之和仅为61%。智能相机的一大优势就在于易用性,而易用性主要是通过软件的使用来反映,许多国外有名的公司有视觉软件的开发经验,通常会配套相应的定制软件方便系统研发人员编程智能相机,如康耐视的In-Sight系列智能相机的配套软件EasyBuilder就允许开发者从菜单中选择一系列功能,来实现模式图像匹配和OCR等任务。国外产品软硬件优势显著,但产品价格相比来说较高,对中国市场的应用针对性开发还不足,国内企业如维视图像、朗锐智科、凌华科技等也推出智能相机系列新产品从中低端市场切入。

以上数据及分析均来自于前瞻产业研究院《2019-2024年中国机器视觉产业高质量发展前景与投资预测分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对工业机器人行业的发展背景、供需情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来工业机器人行业发展轨迹及实践经验,对工业机器人行...

如在招股说明书、公司年度报告等任何公开信息公开披露中引用本篇文章数据,请联系前瞻产业研究院,联系方式:。

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

2024年中国开放式耳机行业上游分析 主控蓝牙芯片是最核心零部件【组图】

2024年中国塑料管道行业上游影响分析上游原材料占据主要成本份额【组图】